|

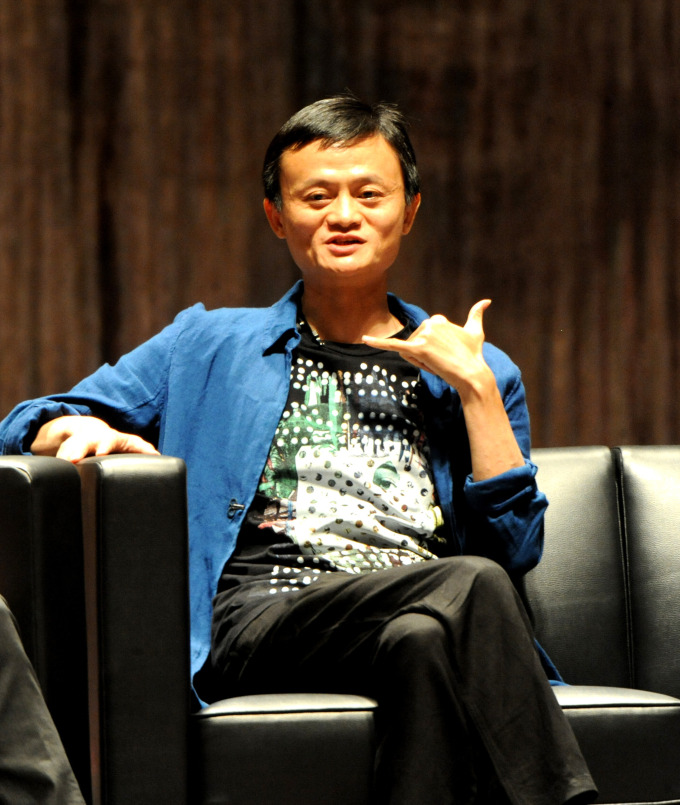

| 지난 5월 최고경영자직에서 물러난 마윈 알리바바 창업자의 모습. [중국=신화사] |

아주경제 김근정 기자= 올해 기업공개(IPO) 시장의 대어로 주목받고 있는 세계 최대 전자상거래업체 알리바바 그룹이 80억 달러 자금조달에 가뿐히 성공했다.

알리바바 그룹이 지난달 30일 최종마무리된 은행 대출거래에서 세계 각국 23개 은행으로부터 총 80억 달러(약 9조1112억원)를 조달받았다고 월스트리트저널(WSJ) 중문판이 3일 보도했다.

우선 자금조달에 참여한 9개 은행은 ▲호주&뉴질랜드 금융그룹 ▲크레디트스위스 AG ▲씨티그룹 ▲도이체방크 AG ▲DBS 그룹 홀딩스 ▲HSBC 홀딩스 PLC ▲JP모건 체이스 ▲모건스탠리 ▲미즈호 기업은행으로 총 49억 달러를 제공했다. 이후 중국은행이 4억5000만 달러, 골드만삭스, 스코틀랜드 은행이 각각 3억 달러, 2억7500만 달러를 선뜻 내놓는 등 14개 은행이 추가 동참했다.

WSJ는 보통 아시아의 경우 50억 달러 이상의 대출거래에 보통 10개 정도의 은행이 참여하는데 알리바바 그룹의 경우 대출제공 은행이 23개로 이는 올해 최대규모 상장을 앞둔 알리바바와 글로벌 은행들이 관계를 구축하려는 시도라고 분석했다.

지난해 2월부터 알리바바가 자회사인 알리바바닷컴을 홍콩 증시에서 상장폐지하면서 알리바바 그룹 전체 상장이 임박했다는 소문이 업계에 돌기 시작했다. 아울러 알리바바가 최근 기업지분 인수에 열을 올리며 공격적 투자에 나서고 수입도 계속 급증하고 있어 '몸값'이 고공행진하고 있는 상태다. 최근 골드만삭스는 알리바바의 기업가치를 과거의 350억 달러에서 700억 달러로 두 배로 상향 조정했다.

알리바바 그룹 상장은 연내에 마무리될 예정이며 알리바바가 아직 IPO 주간사와 상장국가를 결정하지 않아 각국 투자은행과 거래소가 알리바바를 두고 신경전을 벌이고 있다.

현재는 알리바바가 미국의 까다로운 회계기준을 피해 홍콩거래소에 상장할 것이 유력하며 이번에 알리바바에 자금을 대출해준 은행 중 씨티그룹, 도이체방크, HSBC, JP 모건, 모건스탠리를 비롯 골드만삭스 등 11개 은행이 알리바바의 상장 주간사로 충분한 조건을 갖추고 있어 더욱 이목이 집중됐다.

알리바바 그룹 관계자는 IPO에 대한 구체적인 언급없이 "이번에 은행이 제공한 자금규모와 참여여부는 은행이 자발적으로 결정한 것으로 알리바바 측은 매우 만족하고 있다"고 입장을 밝혔다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)