현재 LB그룹은 구 회장이 이끄는 LB인베스트먼트를 중심으로 LB프라이빗에쿼티, LB자산운용, LB휴넷, LB세미콘 등을 거느린 중견 그룹사로 성장했다. '투자의 전설'로 통하는 구 회장에게도 아픈 손가락이 있다. 반도체 후공정(OSAT) 계열사인 LB세미콘의 부진이다. LB세미콘은 최근 초고금리 전환사채(CB)를 잇따라 발행하며 유동성 확보에 나섰지만 반복되는 외부 자금 조달과 대규모 주식 희석 우려로 주주들의 불안감이 커지고 있다.

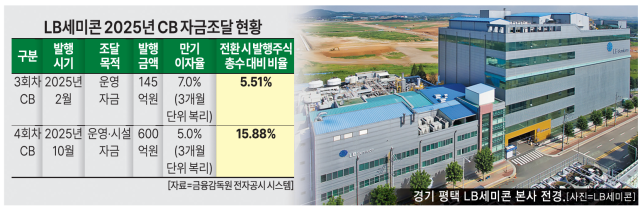

22일 금융감독원 전자공시시스템에 따르면 LB세미콘은 지난 20일 운영자금 200억원과 시설자금 400억원을 조달하기 위해 4회차 사모 CB를 발행했다고 공시했다. 전환가액 5473원 기준 전환 가능 주식 수는 1096만2907주로 상장 주식 총수 대비 15.88%에 달해 주가 희석 우려가 제기된다.

계약 구조를 살펴보면 이번 CB는 사채권자가 조기 상환을 요구할 수 없는 구조로 설계됐다. 반면 발행사인 LB세미콘은 발행일로부터 4년이 되는 날(2029년 10월 30일) 이후 3개월마다 원금 일부 또는 전부를 조기 상환할 수 있는 권리를 갖는다. 얼핏 발행사에 유리한 구조처럼 보이지만 만기 이자율(연복리) 5%로 높은 금리에 3개월 단위 복리 적용까지 더해지면서 발행사는 막대한 이자 부담을 지는 구조다. 이번 CB의 FI는 연합자산관리, KB증권, KB인베스트먼트, SBI인베스트먼트 등이다.

일각에서는 LB세미콘의 적자가 이어지면서 외부 자금 조달을 반복해야 하는 악순환에 빠졌다는 분석이 나온다. 반기보고서에 따르면 LB세미콘은 올해 상반기 매출 2325억원, 영업손실 73억원, 당기순손실 138억원으로 전년 동기(매출 2261억원, 영업손실 62억원, 당기순손실 40억원) 대비 매출만 늘었을 뿐 영업손실과 당기순손실 적자 폭은 각각 17.7%, 245.0%로 크게 확대됐다. 금융정보업체 애프앤가이드가 증권사 전망을 취합한 2025년 LB세미콘의 연간 실적 전망치는 매출 4898억원, 영업이익 80억원, 지배주주순이익 -13억원인데 여기에 크게 못 미치는 실적이다.

실적 악화는 회사 재무 상황에도 부담을 줬다. 현금과 현금성 자산은 반년 사이 722억원에서 177억원으로 급감했다. 특히 영업활동 현금흐름은 지난해 상반기 54억원에서 올해 상반기 -129억원으로 적자 전환됐다. 본업에서 현금을 충분히 벌어들이지 못하고 있는 것이다. 증권업계 관계자는 "LB세미콘이 경영 환경 악화로 고금리 자금을 조달해 이자 부담까지 안게 된 만큼 턴어라운드를 통해 고금리 채무를 조기 상환하는 것이 구조적 경영 악화에서 벗어나는 길"이라고 지적했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)